文章来源:凤凰网财经

随着美元指数强势突破93,近期人民币兑美元汇率相应有所贬值。市场人士指出,也要注意到,在这一轮汇市的大幅波动中,人民币对美元贬值幅度要明显小于美元指数涨幅,表明中国经济企稳向好的背景下,人民币汇率具有相当的韧性。往后看,人民币随美元双向波动的格局仍将延续一段时间,但美元继续上涨的空间仍待观察,且中国经济增长的内生性稳定也决定了人民币汇率总体仍将持稳运行。

美元“王者归来”

4月中旬以来,美元指数走出一波凌厉的涨势。以4月17日为起点,美元指数自89.43一线陡峭上行,至5月9日涨势几乎未曾停歇,直至突破93关口,刷新年内新高至93.4253,短短十多个交易日累计涨幅达4.11%。

与以往相比,此次美元强势反弹展现出三大特点:一是蛰伏期很长。2017年初美元由牛转熊,在经历一年多持续调整后,从2018年2月份开始,美元指数止住跌势,在89-90的窄幅区间上震荡了将近3个月,使得此轮行情明显有别于之前的几次“熊市反弹”。

二是上涨惯性很大。自2017年初转为熊市后,美元出现过好几次熊市反弹,但反弹的幅度和速度均相对有限,比如2017年9月8日至11月7日,美元指数在43个交易日反弹了3.7%,这一轮美元却在17个交易日就反弹逾4%,且17日中仅有3日下跌,上涨的幅度和速度几乎可与2016年11月相媲美。

三是美元利率与汇率齐涨。业内人士指出,美元的强弱,归根到底,反映的是美国与非美经济体在经济基本面和货币政策上的差异,或者说,是美元相对利差的走向。今年以来,美国国债收益率延续上行态势,4月中旬加速,很快便突破3%关口,与德国、日本等主要非美经济体的债券利差走阔,目前10年期美债与德债利差接近240基点,达到历史最高水平。相对利差的走阔,提升了美元吸引力;利率过快上升,又打压了风险偏好,从情绪上也有利于美元走强。

市场人士指出,总的来看,这一轮美元上涨明显超出市场预期,反映了美国经济数据向好、通胀预期升温,以及欧美经济、政策的分化,市场也在不断修正此前对美元过度悲观的预期。

人民币虽贬犹稳

随着美元超预期转强,全球市场的神经再度紧张起来。受美元大幅上涨影响,包括人民币在内的一些新兴市场经济体货币纷纷贬值,资本流出压力有所上升。

以人民币中间价为例,4月中旬以来,人民币兑美元中间价从6.28元一线快速跌至6.3768元,累计贬值近1000基点,幅度约1.58%。与此同时,在、离岸人民币兑美元即期汇率也出现调整,截至5月9日收盘,境内外人民币兑美元均一度跌破6.38元,较4月19日贬值930基点左右,双双下跌约1.48%。

“仔细对照美元指数和人民币中间价近几年的走势,就不难发现,它们呈现出比较典型的跷跷板形态,你起我落,我起你落。”市场人士点评称,从人民币兑美元汇率与美元指数的月环比变动情况来看,随着汇率形成机制的完善以及单边贬值预期的打破,人民币越来越接近于反向盯住美元指数,美元反弹令人民币汇率承压并不意外。

但也要注意到,在美元指数涨逾4%的情况下,无论是人民币中间价还是在、离岸人民币即期汇率的贬值幅度均仅在1.5%左右,明显小于美元升值幅度,而4月中旬以来,欧元、英镑和日元兑美元分别贬值约4.23%、5.52%、2.65%。

进一步看,尽管人民币对美元小幅贬值,但国际收支仍持续保持净流入状态。申万宏源证券指出,我国4月外汇储备下降180亿美元,主因美元升值、海外债市调整导致的负面估值效应,但剔除估值效应(非交易性资产变动)之后,预计4月外汇占款逆势增加100-200亿元,尽管增幅仍然较小,但显示外汇市场交易仍对人民币汇率具备较强的信心。

“近期美元反弹虽引发人民币对美元贬值,但人民币兑一篮子货币的汇率指数仍然相对稳定,这表明当前人民币汇率可能并非系统性贬值,而是美元升值下的被动调整。”兴业证券表示。

人民币CFETS指数4月从96.73上升至97.37,在美元升值的背景下仍上行了0.66%,5月4日进一步升至97.52。与此同时,今年4月,参考BIS货币篮子、SDR货币篮子计算的人民币汇率指数分别为100.20和97.89,较上月末分别升值0.90%和升值0.10%。

双向波动延续

市场人士认为,美元指数变动仍将影响人民币汇率走势,倘若美元继续上行,人民币存在小幅贬值的压力,但美元究竟是反弹还是反转,目前市场存在较大分歧。而回归到人民币本身,无论是基本面还是市场行为,都不支持人民币大幅贬值。总体而言,人民币总体持稳、双向波动的运行格局料将持续。

随着美元指数突破93关口,机构对美元前景看法不一。如美银美林“非常看涨”美元,认为美国非农数据仍为美联储的紧缩趋势和美元走强提供理由;摩根大通则认为,美元被大幅高估,赤字水平不断上升,意味着美元在长期来看将下滑。

国内机构对美元的看法也明显分化。民生证券宏观组认为,“美元短期反弹非反转”,因美国经济动能在未来9-12个月大概率面临减速、美联储加息进入下半程、非经济内生动能造成的超预期通胀或使政策决策更为复杂,甚至对消费产生不利影响。中金公司(港股03908)则表示,“中期来看,美元可能仍会继续走强”,因此前美元走势背离了利率平价关系,目前的上涨只是部分修复此前的背离,尚未看到美元已经被高估。随着更多的美元空头回补,美元未来几个月可能还会继续走强。

不管美元指数后续如何演绎,机构相对一致地认为,人民币汇率不会大幅贬值,双向波动的概率更大。

申万宏源宏观团队指出,今年以来人民币呈现的偏强态势,特别是在逆周期因子的影响已经暂停的情况下,印证了其此前对于今年中国经济向好背景下,人民币汇率更加有弹性的判断。“中期来看,美元指数仍将重新回归低位震荡,维持年底美元兑人民币汇率在6.3的判断。”

新时代证券表示,美元仍存在上升空间,人民币汇率有进一步贬值压力,但相对而言,人民币贬值压力在可控范围内。一方面,从基本面来看,国内扩大内需、降成本、发展新经济,有利于减轻未来经济增速下行压力。另一方面,外汇局加强了外汇市场的监管,严格打击外汇违规行为,资本管制并未放松。此外,逆周期因子虽然暂时退出,但并未取消,一旦人民币出现单边升值或贬值,央行可能会再次启用逆周期因子。

“目前中国经济基本面总体稳定,国内也开始提及‘扩大内需’,通过一定的政策放松来稳定经济,从这个角度来看,只要国内经济不大幅下滑,人民币汇率相对于美元而言仍会相对稳定,即使美元走强,人民币对美元的贬值空间也不会很大。”中金公司表示。

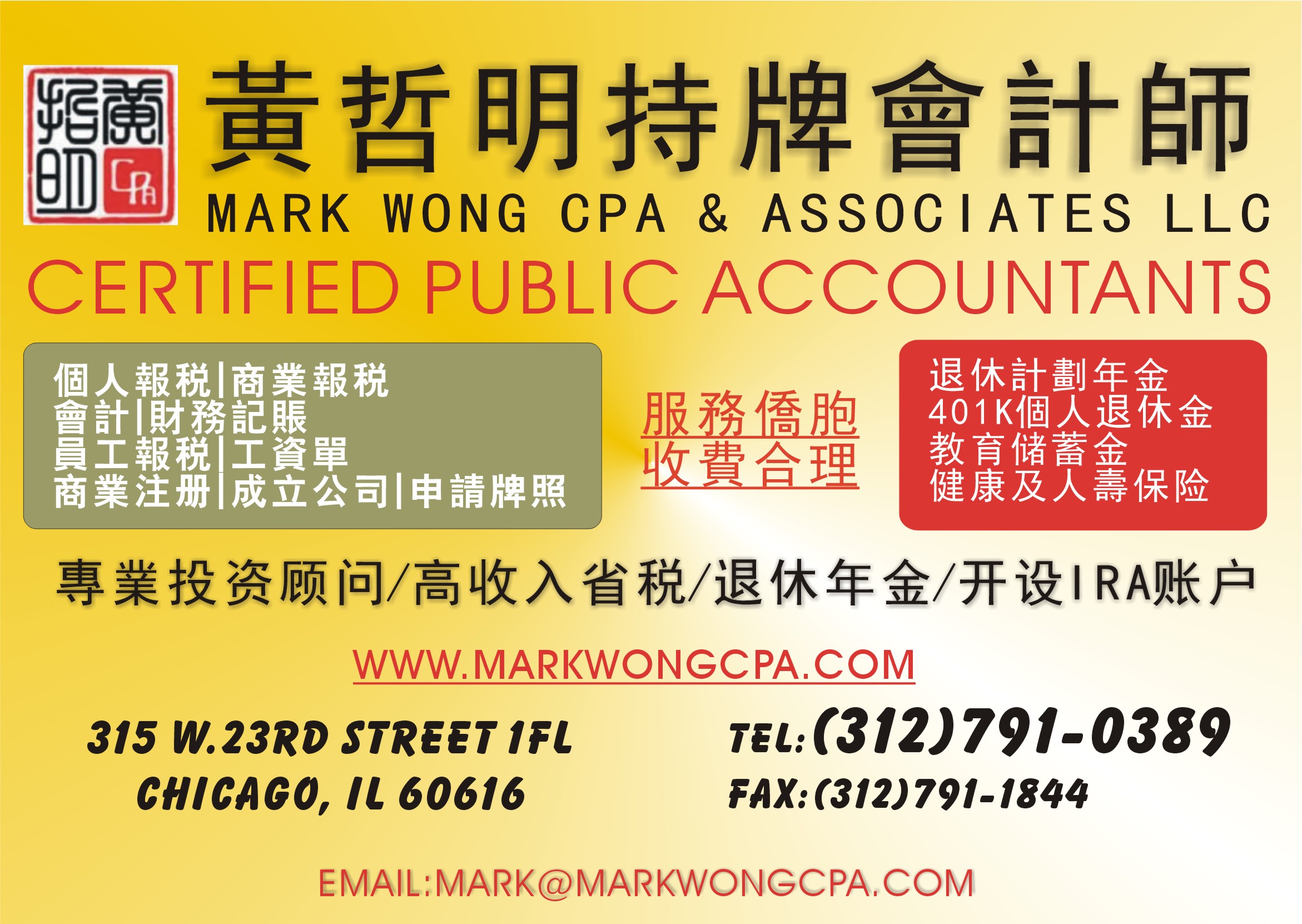

图片广告